غطاء ذهبي

معيار الذهب gold standard هو نظام نقدي يكون فيه وحدة الحساب الاقتصادية المعيارية معتمدة على كمية ثابتة من الذهب.

هناك ثلاثة أنواع مختلفة من معايير الذهب.[بحاجة لمصدر] في معيار الذهب المسكوك تكون الوحدة النقدية مرتبطة بقيمة العملات الذهبية المتداولة أو الوحدة النقدية يكون لها قيمة عملة ذهبية متداولة، لكن العملات الأخرى قد تكون مصنوعة من معادن أقل قيمة. معيار تبادل الذهب عادة لا يرتبط بتداول العملات الذهبية. الميزة الرئيسية لمعيار تبادل الذهب هي أن الحكومة تكفل معدل الصرف الثابت لعملة بلد آخر يستخدم معيار الذهب (المسكوك أو السبائك)، بغض النظر عن نوع العملات الورقية أو المعدنية المستخدمة كوسيلة للصرف. يتسبب هذا في تأسيس معيار ذهب بحكم الأمر الواقع، تكون فيه قيمة وسائل الصرف ذات قيمة خارجية ثابتة فيما يخص الذهب الذي يكون مستقل القيمة الكامنة لوسائل الصرف نفسه. وأخيراً، معيار الذهب المسبوك، وهو نظام تكون فيه العملات الذهبية غير متداولة، لكن السلطات تسمح ببيع سبيكة الذهب حسب الطلب على سعر ثابت في مقابل العملة.

في 2013، لم تستخدم أي بلد معيار الذهب كقاعدة لنظامها النقدي، بالرغم من أن بعضها يحتفظ باحتياط كبير من الذهب.

على مدار التاريخ الإنساني تم تعدين إجمالي 174.000 طن من الذهب، حسب GFMS، في 2012. يعادل هذا تقريباً 5.6 بليون أوقية ترويسية أو، من حيث القيمة، حوالي 9،261 متر مكعب (327،000 cu ft)، أو مكعب 21 متر (69 ft) on a side. الإنتاج العالمي في 2011 وصل إلى 2.700 طن. منذ الخمسينيات، كان نمو الناتج الذهبي السنوي يساوي تقريباً النمو السكاني العالمي بحوالي ضعفين،[1] بالرغم من أنه أقل بكثير عن النمو الاقتصادي العالمي البالغ 8 أضعاف،[2] وأربع أضعاف منذ 1980.[3]

جميع الإشارات في هذه المقالة "للدولار" تشير للدولار الأمريكي، ما لم يذكر غير ذلك.

التاريخ

الأصل

ظهر معيار الذهب المسبوك منذ القبول الواسع النطاق للذهب كعملة.[4] استخدمت سلع أساسية مختلفة كنقود؛ عادة، كانت السلعة التي تخسر قيمتها الصغرى على مدار الوقت تصبح النوع المقبول.[5] بدأ استخدام النقود منذ آلاف السنين في آسيا الصغرى.[6]

الفضة

المملكة المتحدة

اليابان

المعيار ثنائي المعادن

الولايات المتحدة: قبل الحرب الأهلية

الولايات المتحدة: بعد الحرب الأهلية

لأن الولايات المتحدة باتت بلدا ذا قدرات صناعية متقدمة في تسعينات القرن التاسع عشر، فقد جلب الكساد الذي بدأ في العام 1893 مآسي اقتصادية للشعب الأمريكي لم يعرف لها مثيلا. ففي العام 1860 كان ثمة أربعة عمال زراعيين مقابل كل عامل صناعي ، لكن هذه النسبة هبطت في العام 1890 إلى اثنين مقابل واحد. كان ذلك يعني أن عائلة أمريكية من كل ثلاث عائلات كانت تعتمد على دخل منتظم لتأمين حاجتها إلى الطعام والمأوى والملبس.[7]

وفي ربيع ذلك العام أعلنت شركة فيلادلفيا وريدينج للخطوط الحديد وشركة كوردج الوطنية – أو ما كانت يعرف باحتكار روب – من دون مقدمات أنهما معسرتان ماليا ، وعم الهلع وول ستريت ودب الوباء سريعا في جسم الاقتصاد. وفي نهاية ذلك العام كان خمسة عشر ألف شركة قد انتهت إلى الافلاس ، ومعها 491 مصرفا. وتراجع الناتج القومي الاجتماعي بنسبة 12 في المائة ، وارتفعت البطالة سريعا من 3 في المائة في العام 1892 إلى 18.4 في المائة بعد عامين.

وحتى سبعينات القرن التاسع عشر كانت كلمة "عاطل عن العمل" تطلق على كل فرد لا مهنة لديه ، وتشمل الأطفال في عمر خمس سنين على الأقل ، وربات المنازل، والأفراد الذين كانوا يعتمدون في معيشتهم على دخول استثماراتهم . ولكن في العام 1878 ، حينما كان الكساد الذي عصف بذلك العقد يشارف على نهايته ، أعاد مسح احصائي أجري في ماساتشوستس تعريف العاطلين عن العمل بأنهم الذكور الذين تجاوزوا الثامنة عشرة "وكانوا من دون عمل ويبحثون عنه". وفي منتصف التسعينيات من القرن التاسع عشر عد أولئك بالملايين ، وتفشى الجوع في شوارع ما بات يعرف اليوم بضواحي الاحياء الفقيرة المتناثرة حول المدن الأمريكية ، ولم يكن ثمة من يحارب الشقاء والبؤس سوى المؤسسات الخيرية الخاصة.

إن السبب المباشر للكساد الجديد – كما كانت الحال في معظم فترات الكساد السابقة في هذا البلد – هو فرط التوسع الاقتصادي نتيجة افتقاد البلاد مصرفا مركزيا يعمل مكابحه وقت الضرورة. وكان أيضا ثمة سبب غير مباشر : السياسة النقدية التي سعت إلى تحقيق غايتين متنافيتين في آن معا.

التقلبات في مخزون الذهب بالولايات المتحدة، 1862–1877

وفي السنة التي أعقبت جنون الذهب في العام 1869 ، عقفد مجلس النواب جبسات استماع لمناقشة المسألة. فمن ناحية ، أكسبت الجلسات التي رأسها النائي جيمس جارفيلد هذا الرجل – وهو عضو الكونجرس عن أوهايو – شهرة قومية. فقد كت جارفيلد – أكثر حكماء المال فطنة – في التقرير الذي أصدرته اللجنة أنه "مادمنا نعتمد معيارين للقيمة يقرهما القانون – ويمكن أن يتعارضا بوسائل مصطنعة – فإن المضاربة على سعر الذهب هي مصدر إغراء كبير من الصعب مقاومته".

لقد أراد جارفيلد – بعبارة أخرى – العودة إلى معيار الذهب ووقف التعامل بالأوراق النقدية الخضراء (الدولار). لقد رغب التجار المنخرطون في التجارة الدولية – وكثير منهم رأى الإفلاس محدقا به يوم الجمعة السوداء – في العودة إلى معيار الذهب. وكانت هذه أيضا رغبة مصارف وول ستريت الكبرى وأرباب الصناعات الثقيلة في البلاد. كان أولئك بالطبع هم الذين هيمنوا آنذاك على الحزب الجمهوري. لكن كان ثمة كثير ممن عارضوا العودة إلى معيار الذهب.

إن لمعيار الذهب ميزة كبيرة كنظام نقدي: فهو يجعل التضخم بعيدا خارج دائرة الاحتمال. فإذا زاد بلد ما عرض نقوده النقدية إلى ما وراء القدرة الاستيعابية للسوق فإن حملة الاوراق النقدية المصرفية (البنكنوت) سيردونها للحصول على قيمتها ذهبا ، وسيتحول الذهب إلى الخارج مع شروع المصارف المركزية في سحب ثقتها من العملات وإيلائها وسيطا تثق بها ألا وهو الذهب.

لكن التضخم أثير دائما على قلوب المدينين ، لأنه يستاعدهم على سداد الديون المستحقة علهيم بنقد انخفضت قوته الشرائية . لقد كان النظام النقدي الذي يقوم على معيار الذهب يعني بالنسبة إلى مناطق مثل الجنوب المنكوب – الذي دمرته الحرب الأهلية معظم موجوداته المصرفية ما سواها من الثروات النقدية – استمرار الكساد ، أما الأموال الميسرة فكانت السبيل إلى إحياء الاقتصاد. لقد تميزت فترة أواخر القرن التاسع عشر – في واقع الأمر – بتباطؤ شديد ومستقر في معدلات التضخم.

لقد كان معيار الذهب – بفضل آثاره – شائع التطبيق في الشمال الشرقي حيث مركز المال والتجارة الخارجية والصناعة ، لكنه لم يلق قبولا من صغار المزارعين الذين عملوا في مناطق التخوم وفي الجنوب . إذ نظر كثير من سكان تلك المناطق إلى معيار الذهب على أنه مجرد مؤامرة من "وول ستريت" لدفعهم إلى مهاري الإفلاس. وفي العام 1867 رشح حزب العمل أحد أعضائه لمنصب الرئاسة (وكان رجلا طاعنا في السن هو بيتر كوبر من نيويورك ، وكان – ويا للمفارقة – أغنى رجل في البلاد ليبراليا يقود ليموزينا). وفي العام 1878 حصل الحزب على 1.060.000 صوت في انتخابات الكونجرس كانت كفيلة بانتخاب أربعة عشر عضو كونجرس.

وعلى الرغم من أن الحكومة أوقفت طباعة الأوراق النقدية الخضراء (من دون طرح بديلا لتلك التي أبلاها الاستخدام) في نهاية الحرب الأهلية ، فقد سكت دولارت فضية ، وذلك بفضل تزايد كميات الفضة التي اكتشفت في المناطق الغربية ، مما وفر ببلاد معيارا ثنائي المعدن. ومن ثم ، وفي العام 1873 ، أوقفت سك تلك الدولارات حين صوت الكونجرس بالموافقة على العودة إلى معيار الذهب في العام 1879 ، وقد نعت المعارضون لمعيار الذهب ذلك على الفور "بجريمة 73". ومارس طرفا الإصدار ضغوطا حثيثة على الكونجرس الذي حاول استرضاء الطرفين – وهذه حال المشرعين الديموقراطيين – خصوصا حين التعامل مع قضايا شائكة وعويصة.

وعاد البلد إلى معيار الذهب كما كان مخططا له في الأول من يناير 1879 ، وطلب إلى الخزانة الاحتفاظ باحتياطي من الذهب بقيمة 100 مليون دولار بمقابلة الطلب على المعدن النفيس . لقد صوت الكونجرس في السنة السابقة بالإبقاء على ما يعادل 346.681.000 دولار من الأوراق النقدية الخضراء التي كانت لا تزال قيد التداول ، لكن على أن تكون قابلة للاسترداد ذهبا ، كما كان شأن المسكوكات الفضية. كما أقر الكونجرس قانون "بلاند – أليسون" الذي أوجب على الخزانة شراء ما بين مليوني دولار و 4 ملاييين دولار شهريا من الفضة في السوق المفتوحة وتحويلها إلى مسكوكات بنسبة معادل "12 إلى 1" من الذهب. بكلمة أخرى ، أعلن الكونجرس – وبقوة القانون – أن ست عشرة أوقية من الفضة تعادل أوقية واحدة من الذهب. وقد كان لمسكوكات الفضة الجدية بالطبع أثر كبير في زيادة عرض النقد في البلاد ، وتلك هي الطريق النموذجية نحو التضخم.

في البدء ، كانت نسبة 16 إلى 1 هي نسبة السعر الفعلي تقريبا بين الذهب والفضة ، لكن بدء إنتاج مكامن الفضة العظيمة في الغرب – كما في كورادلين بإيداهو وعرض كومستوك الشهير في نيفادا ، الذي اكتشتفت أول مرة في العام 1859 – أدى إلى تراجع سعر الفضة في الأسواق . وفي العام 1890 وصلت نسبة السعر بين المعدنين إلى "20 إلى 1" . وفي تلك السنة أصدر الكونجرس "قانون شيرمان" الذي قضي بأن تشتري الخزانة 4.5 مليون أوقية من الفضة شهريا ، أي ما يعادل تقريبا الانتاج الإجمالي للفضة في الولايات المتحدة ، وضربها نقدا.

ويحافظ معيار الذهب على قيمة الدولار من دون تغيير ، وبعد أن أدت سياسة الفضة إلى زيادة عظيمة في عرض النقد ، كانت الحكومة – في واقع الأمر – تفتح الباب أمام التضخم والمخاطر التي تترتب عليه. وهكذا فعل "قانون جريشام" فعله المحتوم. إذ بما أن قيمة الفضة السوقية كانت تعادل واحدة من عشرين من قيمة الذهب ، بينما كان الشعر يحدد عند ضرب النقد بنسبة 1 إلى 16 فقد سعى الناس – بطبيعة الحال – إلى إنفاق الفضة والاحتفاظ بالذهب ، وبدأت احتياطيات الذهب ترشح من الخزانة.

لقد حققت الحكومة في ثمانينيات القرن الثامن عشر فوائض هائلة في الميزانية ساعدت على إخفاء حالة الإزدواج في السياسة النقدية . ولكن عندما آذن إنهيار السوق في العام 1893 ببدء مرحلة كساد جديدة ، تحول رشح الذهب من الخزانة إلى نزيف. ومع تراجع إيرادات الحكومة – انخفضت من 386 مليون دولار إلى 306 مليون دولار بين العامين 1893 – 1894 0 سارع الكونجرس إلى وقف العمل بقانون شيرمان. لكن الناس – والحكومات الاجنبية ، وهذا الأهم – فقدوا الثقة بالدولار ، وتصاعد الطلب على ذهب الخزانة بمستويات عظيمة. وأصدرت الحكومة سندات لشراء كميات إضافية من الذهب لتعويض النقص الحاصل في احتياطي الذهب لكن الذهب ظل ينزف من الخزينة.

وتفاقمت الحالة بعد وقت قصير ، وانخفض احتياطي الخزانة من الذهب إلى ما دون 100 ملوين دولار (وهو الحد الذي اشترطه القانون في العام 1894) ، ومن ثم تعويض العجز بعوائد إصدار سندات بقيمة 50 مليون دولار في يناير من ذلك العام. لكن الاحتياطي هبط غلى 68 مليون دولار من العام التالي. وفي غضون أسبوع واحد بلغ 45 مليون دولار. ورفض الكونجرس السماح للرئيس كليفلاند – وهو مناصر عنيد لمعيار الذهب – بطرح إصدار جديد من السندات لتعويض رصيد لاذهب المتناقص.

لقد أصيبت الحكومة بالشلل. وبعد مدة قصيرة كان ممكنا – وبالمعنى الحرفي للكلمة – رؤية الذهب يتدفق خارج البلد عندما كانت سبائك بملايين الدولارت تحمل على متن السفن في نيويورك قاصدة المصارف المركزية الاوروبية. وقامت مضاربات في وول ستريت حول موعد نفاذ الذهب من الخزانة لتضطر الدولة حينها إلى وقف التعامل بمعيار الذهب.

واستقل جي بي مورجان، بعد أن تناهت إليه أخبار لا تبشر بخير – وكان آنذاك أعظم مصرفيي البلد من دون منازع – القطار إلى واشنطن ليحول دون ذلك. كان الرئيس كليفلاند ، مدركا تماما – وهو نفسه كان مؤيدا لمعيار الذهب واستقرار العملة – أنه على رأس حزب كان كثير من أعضائه يطمحون إلى التخلص من معيار الذهب ، ويحملون كرها كبيرا للول ستريت وكل أفعالها . ورفض مقابلة مورجان . لكن تفاقهم الوضع سوءا من ساعة إلى أخرى ، حمل كليفلاند في صباح اليوم التالي على الإصغاء إلى ما سيقوله مورجان.

كان الرئيس لا يزال يحدوه أمل بإقناع الكونجرس بالموافقة على إصدار جديد للسندات ، لكن ذلك سيستغرق وقتا بطبيعة الحال. ونقل موظف إلى كليفلاند أن الخزانة الاحتياطية في نيويورك لم يبق فيها سوى 9 ملايين دولار من الذهب. وأبلغه مورجان أنه على علم بأن ثمة طلبات سحب بقيمة 12 مليون دولار قد تقدم إلى الخزانة في أي لحظة. وإذا حصل هذا – قال مورجان محذرا – "فسينتهي الأمر كله في السعة الثالثة".

وطرح عليه كليفلاند – بعد أن عدم الخيارات – السؤال التالي: ألديك ما تقترحه؟" .. وكان لدى مورجان ما يقترحه بالفعل. ذلك أن إصدار مزيد من السندات في السوق المحلية – وفق رايه – لن يفيد على الاجل الطويل بأي حال . ولأن الذهب سيكمل دورته إلى خارج الخزانة في نهاية المطاف . لكنه وأوگست بلمونت الإبن – وهو وكيل آل روتشيلد في الولايات المتحدة وكان حاضرا في البيت الأبيض ذلك اليوم – سيؤمنان مبلغ 100 مليون دولار ذهبا من أوروبا ، وسيكون ذلك كفيلا بوقف نزف الذهب من الخزانة. كما أن محامي مورجان وضعوا أيديهم على قانون غامض يعود إلى زمن الحرب الأهلية – لا يزال ساري المفعول – يسمح للحكومة بإصدار السندات اللازمة لشراء النقد المعدني من دون العودة غلى الكونجرس في ذلك.

كان مورجان – وهنا يكمن وجه الغرابة – راغبا في أن يحول دون تدفق الذهب إلى أوروبا ، على الأقل على الأجل القصير. وكان هذا عملا من ضروب "الشجاعة" المالية الفائقة. وبفضل سمعته التي ملأت الآفاق واللجوء إلى تقنيات متطورة في أسعار الصرف استطاع مورجان الوفاء بالوعد الذي قطعه على نفسه. وفي يونيو 1895 وصل احتياطي الخزانة من الذهب إلى 107.5 مليون دولار.وبدأت الاقتصاد – وهذا الأهم – يتعافى. وهذكا أنقذ مورجان معيار الذهب.

ومن الطبيعي أن مناوئي معيار الذهب قد سلقوا مورجان وبلمونت بألسنة حداد ، وكان هؤلاء يهيمنون على المؤتمرالوطني للعام 1896 ، وقد قدم وليام جننگ بريان – وهو عضو أسبق في الكونجرس عن نبراكسا ، وكان يرأس آنذاك تحرير صحيفة "أوهاما وورلد هيرالد:" وكان من مؤيدي معدن الفضة بشدة – لوفود المؤتمر كل المعلومات المهمة التي كانوا تواقين إلى معرفتها عن هذه المسألة ، وذلك في واحدة من أشهر الخطب العمة في التاريخ الأمريكي.

لقد طمأن بريان الحضور منذ البداية إلى أن "أحقر مواطن في هذا البلد – عندما يتسربل بدرع قضة عادلة – يكون أقوى من كل قوي الخطيئة مجتمعة". وكانت قضيته وقف العمل بمعيار الذهب ، وعرض بكلمات رنانة كيف أضر هذا المعيار بمصالح المزارعين والعمال ، ولم يخدم سوى مصالح من وصفهم – بكلمات توماس كارليل – "أرباب المال العاطل المتكاسلين".

وكان ذلك صلب القضية ، كما أخبر الخضور. "لمصلحة أي طرف سيقاتل الحزب الديموقراطي لمصالح "ارباب المال العاطل المتكاسلين أم إلى جانب الجماهير الكادحة؟".

كان يشد الحضور طرف راحته عندما بلغ نهاية خطبته ، وكان صوته يبلغ من دون جهد كل أركان قاعة المؤتمرات في شيكاغو : "بحصولنا على عدعم الجماهير المنتجة في الأمة والعالم ، مدعومة بالمصالح التجارية ومصالح العمال والكادحين في كل مكان ، سنرد على مطالبهم بمعيار الذهب بأن نقول لهم ، لن تثبتوا على جبين العمال تاج الشوك هذا ، لن تصلبوا البشرية على صليب من ذهب".

وجاش الحضور حماسا في ختام ما نعته الروائي ويلا كاثر Willa Cather – وكان حاضرا حينها – "بحفلة لا تنسى". وساد الهرج والمرج نحو نصف ساعة ، وفي نهاية المطاف رشح يريان لمنصب الئاسة ولم يتجاوز آنذاك السادسة والثلاثين من العمر. ولا يزال – حتى يومنا هذا – أصغر مرشحا لأحد الاحزاب الرئيسة.

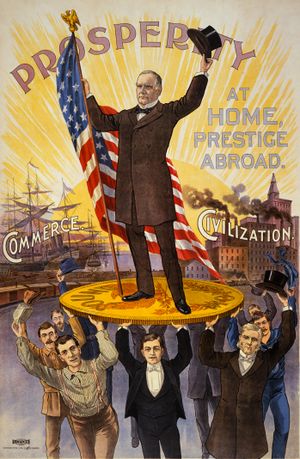

وأطلق المرشح الجمهوري ويليام ماكينلي حملته الانتخبية من شرفته في كانتون بأهايو ، فألقى خطبة على حشود حملت إلى هناك بالقطارات . لقد تنقل بريان أيضا من دون كلل أو ملل في أول حملة انتخابية في التاريخ الأمريكي تتخللها جولات قصيرة في مختلف المدن الصغيرة. وكانت الشقة الفاصلة بين الحزبين على أشدها. ودعم القضاء حزب الشعب أيضا – وكان أكثر تطرفا من الديموقراطيين – المرشح بريان بدلا من مرشحهم.

وأعلن بريان في خطبته العظيمة: "لقد عرضنا مطالبنا .. لكنها قوبلت بازدراء ، لقد توسلنا .. لكن توسلاتنا لم تلق آذانا صاغية ، لقد تضرعنا .. لكنهم سخروا منا في محنتنا . إننا لن نتوسل بعد الآن .. لن نتضرع .. لن نطالب .. وإننا نتخداهم!".

وفي غضون ذلك ، نشرت إحدى الصحف الجمهورية في افتتاحيتها أن اليعاقبة يبسطون سيطرتهم تماما على شيكاغو حيث كان بريان مرشحا). إن أي حركة سياسية في أمريكا لم تخلق ردود فعل كريهة وعبثية مثل هذه".

لقد جرت عادة المرشحين – كما هي حالهم دائما – أن يتركوا التسميات والألقاب لأنصارهم. لكن أفكار بريان الاقتصادية قرعت ناقوس الخطر ، حتى بالنسبة إلى أولئك الأمريكيين المغمورين وكثير من ذوي المطامح الشخصية. إن كثيرا من الديموقراطيين في المناطق الشرقية والغرب الأوسط – الذين راعهم ما رأوا من أفعال بريان الدهماوية بنظرهم – قد اختارو نصرة ماكينلي.

لكن في بداية الحملة ، تبين أن الكفة قد ترجح لمصلحة فريق بريان ، وترنح مؤشر داو جونز الصناعي – الذي أسسه في ربيع ذلك العام تشارلز داو محرر صحيفة "وول ستريت" حديثة العهد آنذاك لقياس الأداء الجماعي لسوق الأسهم – متراجعا بمقدار الثلث طوال فصل الصيف.

وبدأ الاقتصاد يتعافى من فترة الكساد بزخم أشد في فصل الصيف ، وهذا ما ساعد الحزب الذي أسس حملته على شعار "العملة المستقرة ل، الحماية الجمركية ، الازدهار". واسترد مؤشر داو جونز – وهو ميزان حرارة الوضع السياسي والمالي – عافيته مع تعاقب أيام الخريف.

وفي نوفمبر كسب ماكينلي سباق الرئاسة بنسبة 52 في المائة من الأصوات ، فاكتسح المناطق الغنية والأكثر تطورا في الولايات المتحدة ، الشمال الشرقي والغرب الاوسط كلها ، بالإضافة إلى ولايات السهول العليا وكاليفورنيا وأوريجون. أما بريان فحاز الجنوب وبقية الولايات الغربية.

لكن بريان – على الرغم من خسائره المتكررة (سيخسر في الحملات الرئاسية عامي 1900 و 1908 ، وسيجر صليبا من ذهب عبر الفلاة السياسية) – قد استشرف تماما مستقبل السياسة القومية الأمريكية – واشار في خطبته أمام الحضور إلى أن "الحزب الديموقراطي متعاطف مع الجماهير الكادحة التي استمد منها الحزب قواعده . إن ثمة منظورين للحكومة. فهناك من يعقتد أن التشريعات التي تسن فقط خدمة لمصالح الأغنياء إنما تساعد على إنتقال الازدهار للجماهير تساعد على إنتقال الازدهار إلى الطبقات الدنيا. أما من منظور الديموقراطيين فإن التشريعات التي تحقق الازدهار للجماهير تساعد على إرتقادء هذه الجماهير عبر كل الطبقات العليا التي تقوم عليها". كان الخيار "واضحا لا لبس فيه" ، لكن الأمة اختارت كلا المنهجين. إن السياسة في الولايات المتحدة هي سياسة الوسط – لا اليمين ولا اليسار – وإن قدر هذه الأمة معايشة الاختلافات المقسمة أو السير على كلا المنهجين في آن واحد ما كان إلى ذلك سبيل. وفي السنوات المائة التالية ، حين يتناوب الحزبان على إمساك مقاليد الهيمنة السياسة ، ستعتمد البلاد سياسات اقتصادية تراعي مصالح الطبقتين العليا والدنيا. لقد كانت النتيجة ذات آثار حميدة كلية تقريبا - على الرغم من أنها خلقت فوضى فلسفية – وهذا دائما حال العمل السياسي في الدول الديموقراطية.

ولم يشغل دوائر السياسة في البلاد في هذه الحقبة السلمية – إلى جانب معيار الذهب – سوى النظام الضريبي . فلقد اعتمدت الحكومة الفدرالية على التعريفات الجمركية كمصدر رئيس لايراداتها منذ أيام ألكساندر هاملتون ، إلى أن أضطرتها الحرب الأهلية إلى فرض ضرائب على كل شئ تقريبا بما في ذلك الدخول.

وعندما أمكن الاستغناء عن ضرائب المجهود الحربي بعد كسب الحرب انخفضت كثير من الضرائب الفدرالية الجديدة أو ألغيت تقريبا. لكن التعريفات الجمركية لم يلحقها أي تعدل. ذلك أن القاعدة الصناعية المتعاظمة قد استمدت زخمها من الحماية الجمركية التي وفرتها التعريفات الجمركية وحاربت بضرواة للابقاء عليها. وفي غضون ذلك ، فقد مركز ثقل المعارضة طويلة الأجل لرفع مستوى التعريفات الجمركية – وهو الجنوب – تأثيره السياسي حتى فترة نهابة الإعمار في أواخر سبعينيات القرن التاسع عشر. في ذلك الحين كانت فكرة التعريفات الجمركية المرتفعة من مبادئ الحزب الجمهوري. وبغض النظر عن درجة النضج والكفاءة التي بلغتها الصناعة الأمريكية – إذ أن الاقتصاد الأمريكي أضحى مع نهاية القرن أكثر اقتصادات العالم كفاءة – فقد جاهدت إدارات الشركات الصناعية وحملة أسهمها وعمالها بلا هوادة لإبقاء التعريفات الجمركية عند مستوى يتجاوز كثيرا حاجة الحكومة من الإيرادات وأفلحوا في هذا .

وبالنتيجة ، حققت الحكومة سلسلة من الفوائض الضريبية المباشرة طوال عشرين عاما منذ العام 1866 ،ولم يشهد الاقتصاد الأمريكي شيئا كهذا في تاريخه. وفي العام 1882 ، حين عم الازدهار الاقتصادي ، تجوزت إيرادات الحكومة على نفقاتها بنسبة كبيرة بلغت 36 في المائة . ومع نهاية القرن انخفض الدين الهائل الذي خلفته الحرب الأهلية بمقدار الثلثين تقريبا بالأرقام المطلقة ، وانخفض كثيرا قياسا إلى الناتج المحلي الإجمالي من نحو 50 في المائة إلى ما دون 10 في المائة كثيرا.

وفي العام 1867 خضت ضريبة الدخل المخصصة للحرب الأهلية إلى 5 في المائة على كل الدخول التي تزيد على 1000 دولار. وبعد ثلاث سنوات خفض معدل الضريبة مرة أخرى حتى ألغيت نهائيا في العام 1872 ، ولم يكن قبل الحربالأهلية تاييد يذكر – إن كان حقا ثمة تأييد – لضريبة الدخل ، لكن كل برامج الحكومات – حالما كانت توضع قيد التطبيق – تخلق تأييدا سياسيا وهذا كان أيضا شأن ضريبة الدخل.

لقد نجح مؤيدوا ضريبة الدخل من الناحييتين المنطقية والسياسية – لنقل – في حشد الراي إلى جابنهم. حيث إن الضرائب غير المباشرة – مثل ضرائب السلع الكمالية والتعريفات الجمركية – هي ضرائب على الاستهلاك ، وبالتالي فهي تصاعدية بطبيعتها ، أي إنها تصيب أساسا أولئك الأقل قدرة على تحملها ، فالفقراء مضطرون إلى إنفاق نسبة عالية جدا من دخولهم على الحاجات الأساسية (الضروضريات) تفوق نسبة ما ينفقه الأغنياء ، وبالتالي فهم ينفقون نسبة أكبر كثيرامن دخولهم على ضرائب الإستهلاك.

لقد شرح عضو مجلس الشيوخ جون شيرمان – وهو جمهوري من أوهايون ، ولم يكن راديكاليا باي شكل من الأشكال – في احد الحوارات موضوع إلغاء ضريبة الدخل في العام 1872 فقال: "إن لدينها هنا في نيويورك السيد آستور .. بدخل يعد بالملايين يكسبها من تجارة العقارات .. ولدينا في المقابل رجل فقير لا يزيد دخله السنوي على ألف دولارز ما وجه التمييز الذي يحمله القانون في هذه الحالة؟ إنه بالتأكيد متحيز ضد الرجل الفقير ، إذ إننا نفرض ضريبة على كل ما يستهكله هذا الرجل ، ونبقى من ذلك مترددين في فرض ضريبة على دخل السيد آستور ، هل ثمة عدالة في ذلك؟ لماذا يا سيدي تكون ضريبة الدخل الوحدية التي تنحو إلى مساواة هذه الأعباء بين الغني والفقير؟

لقد كان شيرمان محقا ، لكن كحال الضرائب دائما ، فهي سلطة سياسية طاغية وليست من وسائل تحقيق العدالة ، لقد صوت أعضاء الكونجرس عن سبع ولايات شمالية شرقية – كانت تدفع بالمجموع نحو 70 في المائة من ضريبة الدخل – بأغلبية 64 مقابل 14 لمصلحة إلغاء الضريبة ، في حين صوتت أربع عشرة ولاية جنوبية وغريبة – كانت تدفع نحو 11 في المائة من ضريبة الدخل – بأغلبية 61 مقابل 5 لمصلحة الإبقاء على الضريبة. هذا يعني أن دعم ضريبة الدخل كان يرتبط بصورة عكسية تامة بأثرها المحلي. ففي البلد الديموقراطي ، يسعى السياسيون دائما إلى انتهاج مبدأت ينسب إلى عضو مجلس الشيوخ رسل لونج من لويزيانا "لا تدعم يفرضون ضريبة عليك .. ولا علي .. وليفرضوها على الرجل الذي يقف خلف الشجرة.

ولم يحقق أنصار ضريبة الدخل تقدما يذكر في ثمانينات القرن التاسع عشر التي كانت تنعمل بالازدهار الاقتصادي ، ولكن عندما حل الكساد العظيم في التسعينات وتراجعت الإيرادات الفدرالية ، ظهرت دعوات متجددة لتطبيق ضريبة الدخل. وبوجود رئيس ديموقراطي – وهو جروفر كليفنلاند – في البيت الأبيض وهيمنة الديموقراطيين على كلا مجلس الكونجرس صدر قانون في العام 1894 يجير فرض ضريبة جديدة على الدخل.

كانت الضريبة الجديدة تختلف كثيرا من حيث أثرها عن ضريبة الدخل زمن الحرب الأهلية ، فالضريبة الأولى كانت لا تصيب الفقراء فقط. أما الضريبة الجديدة التي قضت بفرض نسبة 2 في المائة على كل الدخول التي لاتتجاوز 4 آلاف دولار ، فأعفت كل الفئات ما عدا الأغنياء. ومن بين كل الأسر الأمريكية ، التي بلغت إثنى عشر مليونا في العام 1894 لم يكلن إلا لخنس وثمانين عائلة دخول تعادل 4 آلاف دولار أو تزيد. وكان هذا يقل عن 1 في المائة من مجموع الأسر. ولأول مرة في التاريخ الأمريكي فرضت الضريبة على طبقة بعينها من الشعب ، طبقة اقترن اسمها بالنجاح الاقتصادي . لذلك السبب عارضها كل الجمهوريين بمن فيهم عضو مجلس الشيوخ شيرمان . ولذلك السبب أيضا ، سمح كليفلاند بإجازة مشروع القانون من دون توقيعه.

ولا عجب أن أقيمت على الفور دعوى قانونية ،حاجج فيها المدعون بأن ضريبة الدخل تعارض فقرة من الدستور تنص على أن تحدد حصة كل ولاية من الضرائب المباشرة وفق عدد سكانها ، وهذا ما كان من ضروب المستخيل – كما كان واضحا – في حال ضريبة الدخل. فالدستور لا يتحدث عن ماهية "الضريبة المباشرة" (طلب روفوس كينج إجابة). وفي العام 1796 قضت المحكمة الدستورية بأن الضريبة المباشرة هي كل ضريبة "يمكن" تخصيصها على أساس عدد السكان. وكانت المحكمة قضت في العام 1881 بأن ضريبة الدخل المخصصة للحرب الأهلية هي ضريبة غير مباشرة.

وبغض النظر عن هذا ، ومع غياب أحد أعضاء هيئة المحكمة بسبب المرض انقسمت المحكمة بين أربعة معارضين وأربعة مؤيدين حول مسألة اعتبار ضريبة الدخل ضريبة مباشرة ، ومدة دستوريتها . واستقطبت قضية بولاك ضد اتحاد التسليف الزراعي اهتماما واسعا في كل أنحاء البلاد أكثر مما استقطبته قضية "بليسي ضد فرگسون" التي أيدت مبدأ العزل على أساس الفصل مع المساواة في العام التاليز وبسبب الاهتمام الشعبي الكبير بالقضية ، وافقت المحكمة على سماع الدعوة مرة أخرى ، وحضر القاضي هويل جاكسون – وكان مصابا بمرض عضال ، وتوفي بعد ثلاثة أشهر – وبنية لا مراء فيها أن يكون الصوت الخامس المؤيد للضريبة.

وقد بدل أحد القضاة (ولم يعرف أيهم ، وكان الاعتقاد الغالب أنه القاضي جورج ثيراس) موقعه وصدر حكم بعد دستورية ضريبة الدخل ، بخمسة أصوات مقابل أربعة. وهكذا كانت الغلبة لمؤسسة الحزب الجمهورية ، وإن كان بهامض ضئيل جدا. ومع ذلك فقد نشأ في السنوات القليلة التالية جناح تقدمي داخل الحزب الجمهوري ، يستمد قاعدته من الغرب والغرب الاوسط ، كان أكثر تعاطفا مع مصالح أفراد الطبقة الوسط. وأيد التقدميون ضريبة الدخل.

وعندما تبوأ ثيودور روزفلت منصب الرئاسة في العام 1901 ، عقب اغتيال الرئيس ويليام ماكينلي ، أبدى انحيازا شديدا إلى الجناح التقدمي في حزبه . وفي العام 1906 أيد فرض ضريبة المواريث لغاية معلنة هي إعادة تنظيم البنية الاجتماعية من خلال الحيلولة دون انتقال تلك الثروات – التي تركمت على نحو خطير جدا – بقضها وقضيضها". كان الاتجاه العام في الحزب الجمهوري – من دون مبالغة – راعبا من الفكرة ، لكن لم يظهر حقا ما يهدد الوضع الراهن حتى عم الهلع في العام 1907 وأعقبه ركود قصير ، مما سبب انخفاضا حادا في الإيرادات الحكومة من التعريفات الجمركية.

وفي خضم الجدل حول قانون التعريفات الجمركية للعام 1909 ، اقترح النائب كورديل هل من تينيسي (وفي ما بعد وزير خارجية الرئيس روزفلت) أن يعاد سن ضريبة الدخل للعام 1894 ، مما حدا المحكمة العليا (التي كانت بفضل تعيينات ثيودور روزفلت أبعد عن صيغتها المحافظة التي اتسمت بها قبل أربعة عشرة سنة) على إبطالها للمرة الثانية.

ولم يتسن لتعديل ههل إجتياز مجلس النواب ، لكن الأحداث اتفقت في مجلس الشيوخ لتغيير هذا الوضع. وتقدم أحد أعضاء مجلس الشيوخ عن الحزب الديموقراطي – واسمه جوزيف دبليو بايلي من تكساس – بتعديل على ضريبة الدخل إلى المجلس الأعلى (مجلس الشيوخ) بدعم من تقدميين من الحزب الجمهوري من أمثال وليام إي بورا من إيداهو. أما زعيم المعارضين للتعديل فكان عضو مجلس الشيوخ نيلسون دبليو ألدريتش من رود آيلاند. كان ألدريتش – الذي أصاب ثروة من تجارة السلع الاستهلاكية بالجملة وكان حمو جون روكفيلر ، الإبن – واحدا من أكثر من عضرين مليونيرا من أعضاء مجلس الشيوخ آنذاك.

لقد استطاع ألدريتش الحفاظ على التعريفة الجمركية المرتفعة على الرغم من انقسام الجمهوريين المزمن حول ضريبة الدخل. وتضرع ألدريتش للرئيس الجديد – ويليام هوارد تافت – لإيجاد مخرج للأزمة.

كانت تافت – وهو محافظ أكثر من روزفلت – ينظر إلى المحكمة العليا بعين الاحترام والإجلال. وسيتبوأ – فيما بعد – منصب رئيس القضاة. وهو منصب أقرب في طبيعته إلى منصب الرئاسة. في معظم عشرينيات القرن العشرين. وقد كان راعبا من فكرة معارضة حكمة المحكمة في بولاك. وقد ساوره شعور بأن المحكمة إن أذعنت ، فن هيبتها كجهة حاكمة بالدستور ستهتز كثيرا ، وإذا أسقطت ضريبة الدخل ثانية فستنشأ أزمة بين المحكمة وذراعي الحكومة المنتخبين من الشعب.

لذلك اقترح تافت – وكان محاميا بارعا – إجراء بديل ، إذ دعا إلى تعديل دستوري يجيز تحديدا فرض ضريبة دخل شخصية ، واقترح من ناحية فرض ضريبة دخل على أرباح الشركات. كانت أسهم الشركات آنذاك في حيازة الأثرياء ، لذلك فإن ضريبة أرباح الشركات كانت في واقع الأمر ضريبة على دخول الأغنياء. كما رأى أيضا أن الضريبة لن تكون تحايلا على الدستور ، لأنها ليست ضريبة دخل إطلاقا ، بل ضريبة غير مباشرة تقاس بالدخل ، لقاء التمتع بإمتياز مزاولة العمل التجاري تحت مسمى القانون للشركة. بكلمة أخرى كانت ضريبة خاصة. وفي العام 1911 وافقت المحكمة العليا على هذا التعديل بالإجماع.

وقد اجتاز التعديل السادس عشر – في غضون ذلك – مجلس الشيوخ ب77 صوتا كاملة. واجتاز الكونجرس بنسبة 318 إلى 14 ، واقر التعديل من قبل العدد اللازم من الهيئات التشريعية في الولايات ووضع في التنفيذ في 3 فبراير 1913.

وفي الوقت الذي كان فيه الحزب منقسما بين جمهوريي تافت المحافظين وجمهوريي روزفلت التقدميين الذين إنشقوا عن مؤتمر العام 1912 لتشكيل حزبهم الخاص ، الذي اتخذوا له الموظ شعارا ، في هذا الوقت انتخب الديموقراطي ودرو ويلسون رئيسا بأقل من 43 في المائة من أصوات الشعب و82 في المائة من أصوات الناخبين. كما أن انقسام الحزب الجمهوري قد أكسب الحزب الديموقراطي الأغلبية في كلا مجلسي الكونجرس . وكان من بين الخطوات الأولى التي اتخذتها إدارة ويلسون الجديدة إصدار قانون ضريبة الدخل الشخصية.

وعلى الرغم من أن هذا القانون كان مقتضبا إلى درجة تثير السخهرية بالمعايير اللاحقة – إذ لم يتجاوز عدد صفحاته 14 صفحة – فإنه كان يضم بين طياته بذور التعقيدات الواسعة التي ستظهر لاحفا. وفرضت ضريبة تصاعدية على الدخول التي تجاوزت 3 آلاف دولار باعتماد نسب تتراح بين 1 في المائة و7 في المائة (على الدخول التي تتجاوز 500 ألف دولار ،وهو مبلغ كبير جدا في تلك الأيام). لكن كانت ثمة استثناءات كثيرة مثل الفوائد على السندات التي تصدرها الولايات والسلطات المحلية وعلى توزيعات أرباح الشركات (بسقف يصل إلى 20 الف دولار). وكانت الفوائد على كل ضروب الديون واهتلاك الموجودات ، وغير ذلك الكثير ، تقتطع من الدخول التي تخضع للضريبة.

ولم تدمج ضريبة دخل الشركات – التي طبقت في الأصل بوصفها بديلا مؤقتا – مع الضريبة الشخصية ، إذ ظلت مستفلة تماما. إن الأعباء المالية للحروب الكبرى التي شهدها القرن العشرون سترفع معدلات ضريبة الدخل إلى مستويات عالية جدا لم يتصورها حتى أكثر أنصارها حماسة. ومع الارتفاعات المتكررة في معدلات الضريبة سيبدأ المحاسبون والمحامون إيجاد وسائل لا حصر لها لحماية الدخول من الضريبة عبر استغلال غياب التنسيق بين النظامين الضريبيين.

كانت الولايات المتحدة في السنوات الأولى من القرن التاسع عشر تشهد إزدهارات لم يسبق له مثيل. وفي السنوات العشر ، بين العامين 897 و1907 ، تضاعفت الصادرات الأمريكية ، وكذلك الواردات . وازدادت كمية النقد المتداول – الأوراق النقدية المصرفية الوطنية والمسكوكات الذهبية والفضية – من 1.5 مليار دولار إلى 2.7 مليار دولار ، بينما حققت إيداعات المصارف ارتفاعا هائلا من 1.6 مليار دولار إلى 4.3 مليار دولار ، وهذا الرقم يتجاوز الناتج المحلي الإجمالي للعام 1860 ، وارتفعت قيمة موجودات المصارف وبيوت السمسرة وشركات التأمين من 9.1 مليار دولار في العام 1897 إلى 21 مليار دولار عد عشر سنوات تلت . الدول المتقدمة الأخرى كانت أيضا تشهد إزدهارا عظيما.

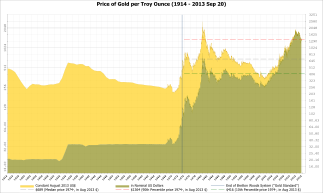

لكن ثمة مشكلة في الأفق ، إذ لما كان العالم يسير على معيار الذهب ، كان نمو الاقتصادات الوطنية – على الأجل الويل على الأقل – محصورا بحدود نمو المعروض من الذهب الذي كان اساس عملات العالم آنذاك. وشهد إنتاج الذهب ركودا في ثمانينيات القرن التاسع عشر ، لكن الاكتشافات الجديدة في يوكن في جنوب أفريقيا – خصوصا – التي تحولت إلى مرحلة الإنتاج في العقد التالي ، أحدثت نموا سريعا في حجم المعروض من الذهب. ذلك أنه في العام 1893 لم يكتشف إلا ما قيمته 157 مليون دولار من الذهب. ولكن بعد سنوات خمس وصلت قيمة الذهب المستخرج من باطن الأرض إلى 287 مليون دولار. وتجاوز الإنتاج 400 مليون دولار في السنوات الأولى من القرن العشرين، لكنه ظل عند ذلك المستوى في وقت حافظ فيه اقتصاد العالم على معدلات نمو سريعة.

وارتفع الطلب على رأس المال لتمويل اندماجات الشركات الصناعية (كذلك ارتفعت حاجة الحكومات إلى تمويل الحروب مثل حرب البوير Boer war والحرب الروسية اليابانية. وفي العام 1907 كانت أسواق النقد تعاني نقصا حادا في السيولة ، وزاد هذا النقص تفاقما . وبدأ جيم جي هيل – يحذر مما أسماه "شلل التجارة" إذا ارتفعت تكلفة رأس المال كثيرا . وفي مطلع العام 1907 تعذر بيع السندات الممتازة التي تستحق بعد عام واحد. إذ كانت ذات قسائم (كوبونات) تتراوح فوائدها بين 5 في المائة و7 في المائة ، وتعتبر هذه المعدلات مرتفعة جدا بمعايير اليوم. أما السندات الطويلة الأجل فلم يتسن بيعها على الإطلاق.

وفي مارس أصاب سوق الأسهم انهيار مؤقت تعافى منه على الفور. كما تراجعت في ربيع ذلك العام أسواق الأسهم في دول أخرى وخصوصا مصر واليابان. وبدأ الذهب يتدفق خارج الولايات المتحدة في وقت سعت في مصارف إنجلترا وفرنسا إلى تقوية مراكزها والحيلولة دون استنزاف عملاتها . ولم تكن الولايات المتحدة – وهي لم تعرف لها مصرفا مركزيا منذ زمن أندرو جاسكون – أي قدرة على التحكم في عرض النقد فيها.

وفي 10 اكتوبر ، وفي أعقاب محاولة لاحتكار أسهم النحاس ، دب الرعب في وول ستريت ، وانتشر سريعا المصارف التي ورطت في تمويل هذا الاحتكار ، وخصوصا نيكربوكر ترست . وبدأت موجة نزيف الأموال من نيكربوكر ترست ، ومن ثم وقعت المصارف الأخرى تحت الصحار أيضا ، حيث سعى المودعون إلى إسترداد أموالهم ما استطاعوا إلى ذلك سبيلا. لقد امتحد الطابور الواقف خارج المقر الجديد لمصرف نيكربوكر في الجادة الخامسة عبر مجمعين من الأبنية. وفي يوم الأربعاء 23 اكتوبر استنزف مصرف لنكولن ترست 14 مليون دولار من إيداعاته في بضع ساعات فقط. وأوشكت مصارف أخرى أن تجبر على إغلاق أبوابها أيضا.

ولم تكن أمام الحكومة الفدرالية خيارات كثيرة . وقصد وزير الخزانة جورج بي كورتيلو إلى نيويورك وأودع ستة ملايين دولار في مصارف نيويورك لتعزيز سيولتها ، لكن القانون كان يحظر الإيداعات الفدرالية في المصارف باستثناء المصارف الوطنية. لقد كانت مؤسسات التسليف ومصارف الولايات هي التي قاست أشد الظروف.

واقدم كورتيليو على الفعل الوحدي الذي كان باستطاعته القيام به في ظل الظروف السائدة : أبلغ جي بو مورجان عزم الحكومة الفدرالية بذل ما في وسعها لاستئصال أسباب الهلع ، واضعا ثقته به من جديد للخروج بحل لهذه الأزمة المالية التي عصفت بالبلاد.

كان مورجان على دراية تامة بسبب المشكلة. وفي يوم الخميس 24 اكتوبر أبلغ الصحفيين أنه "إذا أبقى الموعدون أموالهم لدى المصارف فكل شئ سيكون على ما يرام". لكن إقتناع الناس الذين شلهم الهلع على التعاون كان الجانب الأصعب في المهمة.

وأدرك مورجان أن نيكربوكر ترست كان متعذرا إنقاذه ، وأن مؤسسة تسليف أخرى "مؤسسة التسليف الأمريكية" – وعلى الرغم من أنها كانت تستنزف إيداعاتها – إنما كانت مملوءة ماليا. لذلك إرتأى أن "هذا هو الموضع حيث يجب أن تبدأ معالجة المشكلة". وأقنع كورتيليو بإيداع 35 مليون دولار لدى المصارف الوطنية. وطلب إلى المصارف إقراض شركة التسليف الأمريكية . ولما لم يكن لدى المودعين ما يكرههم على سحب أموالهم فإنه ما عادوا راغبين في سحبها. وهكذا زالت موجة الهلع التي ضربت شركة التسليف الأمريكية.

لكن الوضع ظل حرجا. وفي يوم الخميس عبر رئيس بورصة نيويورك شارع برود ستريت إلى مصرف مورجان ليبلغ مورجان بوجوب إغلاق البورصة لأنه لم يعد ثمة قروض تحت الطلب (وهي الأموال التي يقضها السماسرة لعملائهم لتمويل حسابات الشراء بالهامش). وقد رفض مورجان بثقة فغلاق البورصة وأمن ملبغ 27 مليون دولار في خمس دقائق من المصارف الأخرى لتحاشي إغلاق البورصة . واستدعى في تلك الليلة المصرفيين إلى مكتبته الجديدة العظيمة في الجادة السادسة والثلاثين ، ووضعوا خطة للحفاظ على سيولة المصارف وتحسين عمل الموسرة منها التي كانت تعاني ضغوطا كبيرة ،وتوفير مزيد من أموال القروض تحت الطلب للسماسرة. وقد أذاع أنه "سيتم التصدي بالوسائل اللازمة لكل من يبيع على المكشوف مستغلا حالة الهلع". ولم يكن كثير من السماسرة في حاجة إلى من يدلهم على المقصود بذلك. لقد أشرفت الأمور على الإنفلات تقرياب ن لكن سوق نيويورك المالية استطاعت أن تكفل بقية الأسبوع من دون أن تقع ضحية الفشل أو الإنهيار. وبعد أن طلب الإجتماع بالمصرفيين خلال الأسبوع طلب أيضا لقاء رجال الدين (الكهنوت) في المدينة ، وحثهم على إلقاء مواعظ شاحذة للهمم والمعنويات في قداس الأحد.

وبدأت موجة الهلع في الانحسار تدريجيا ، وفي الأسبوع التالي زال الخطر. لقد ساهم كثير من مصرفيي نيويورك من أمثال جيمس ستيلمان وجورج إف بيكر ، عينا ونقدا في دره الأزمة. لكن الرأي العام كان مجمعا على أن مورجان وحده – وكان آنذاك أكثر مصرفيي العالم نفوذا ومكانة ، وربما في كل الأزمان – كان قادرا على جمع شمل مجتمع وول ستريت بأسره وحمله على العمل لأجل المصلحة العامة.

وقد أثنى ثيودور ومصرفي نيويورك الآخرين ، لم يأذن انهيار السوق في العام 1907 ببداية فترة كساد شديد ، كما حدث في انهيارات العامين 1873 و1893 ، لكن ثبت مع ذلك وبصورة قطعية أن البلد غير قادر على الاستمرار من دون مصرف مركزي . صحيح أن رجلا بمكانة جي بي مورجان ونزاهته قد يكون قادرا على التصدي لأي كارثة مالية مستقبلا ، لكن ليس ثمة ما يضمن أن يجود الزمن برجل مثله. كان مورجان قد تجاوز السبعين ، ومع ذلك فقد اقتضى الحصول على الموافقة السياسية لتأسيس مصرف مركزي (نظام الاحتياطي الفدرالي) ست سنوات طوال من المفاوضات المعقدة.

كان على كل المصارف الوطنية الانضمام إلى عضوية نظام المصارف المركزي الجديد ، وكانت مصارف الولاية القادرة على تحقيق متطلبات رأس المال المفروضة على المصارف الوطنية (وقليل منها كان قادرا في الواقع) مخولة بالانضمام إلى العضوية أيضا. وكانت ميزة العضوية – بالطبع – أن يتاح للمصارف الأعضاء – في فترات الهلع – استخدام محافظ قروضها كضمانات للحصول على النقد فورا من مصارف الاحتياطي الفردالي ، وبالتالي إجهاض نزيف إيداعاتها. أما سلبيات العضوية فكانت تتمثل في إضافة مجموعة جديدة من الضوابط إلى الأجهزة الرقابية القديمة – مثل الرقابة على النقد – بدلا من أن تحل مكانها.

وكان الأثر العملي لذلك أن المصارف التي كانت في أمس الحاجة إلى الانضباط والحماية من نزيف الإيداعات كانت هي المصارف نفسها التي تنضوي تحت هذا النظام ، المصارف الريفية الصغيرة المستقلة بذاتها. وفي العام 1920 سيصل عدد تلك الوسائط المالية الواهنة التي تستأثر بالموجودات السائلة لملايين العائلاة والمشاريع الأمريكية إلى ثلاثين ألفا تقريبا. كانت تلك المصارف تنذر بكارثة وشيكة.

وولد نظام الاحتياطي الفدرالي الجديد في العاد 1913 ، وأصبح للولايات المتحدة مصرف مركزي ،وإن كان لا يخلو من العيوب ، للمرة الأولى منذ أن كان أندرو جاكسون رئيسا. إن من أعظم المصادفات في التاريخ الاقتصادي للولايات المتحدة أن جي بي مورجان – الذي كان يعد مضطلعا بمهما المصرف المركزي في معظم حقبة ما بعد الحرب الأهلية – قد ولد في العام 1836 ، في العام نفسه الذي انتهت فيه رخصة المصرف الثاني للولايات المتحدة . وقد توفي في العام نفسه الذي رأى فيه المصرف الاحتياطي الفدرالي – وهو بيدله الذي طال انتظاره – النور.

لقد بدت السنوات الاولى من القرن العشرين لأولئك الذين عاصروها فجر عصر جديد من التقدم والازدهار في هذا البلد. كان البلد يحقق تقدما على الصعيدين الاقتصادي والسياسية لم يعرف له مثيل. وكان الولايات المتحدة لها ثلث خطوط السكك الحديد (من حيث الطول) في العالم ، و40 في المائة من إنتاج العالم من الفولاذ . كما كانت أكبر مصدري المنتجات الزراعية في العالم. وتجاوز دخل الفرد فيها بأشواط كبيرة دخل الفرد في ثاني أغنى الامم – بريطانيا العظمى – التي سيطرت على اقتصاد العالم في القرن التاسع عشر.

لقد ربط أعظم مشروع هندسي في التاريخ – وهو قناة بنما – المحيطين اللذين تشرف عليهما الولايات المتحدة بشواطئها. وقد قهر الأخوان رايت الجو. وكانت السيارات قد شرعت تحل مكان الخيول بوصفها وسيلة النقل المحلي الرئيسية.

لقد بلغت نسبة المتعلمين من الشعب الأمريكي 90 في المائة ، وكان ذلك يشكل قاعدة أساسية لأكثر من ألفين ومائتي صحيفة. وكان في البلد ألف كلية وجامعة ، وتجاوز عدد طلاب المرحلة الثانوية فيها ذاك الذي في أي بلد آخر في العالم.

وهذه الأرض المعطاء – التي ترابطت أوصالها بفضل المراكب البخارية وخط التلغراف كما لم يحدث من قبل – كانت لا تزال بعيدة عن اوروبا وسياساتها الدولية المبغضة للغير وسباق التسلح الخطير الذي انتهجته. وكان جيش الولايات المتحدة من بين أصغر جيوش القوى العظمى ، ولكن اتساع جبهة الأطلسي وامتلاك الولايات المتحدة ثالث أكبر قوة بحرية لحماية تلك الجبهة أسبغ على البلاد شعورا بالأمان والبعد عن كل ما قد يحدث في العالم القديم.

لكن تلك السنوات – مع ذلك – لم تكن في الواقع فجر عصر ولكن الشفق الذهبي لعصر كان في طور الأفول. لقد تميز العصر الفيكتروري – مع قفلته الإدواردية – بإيمان عميق في إمكان التقدم ، وكان عصرا طغى عليه التفاؤل والروح الإيجابية أكثر من أي عصر آخر في التاريخ. هذه التفاؤلية ستكون كارثة كبري ، لا بل وكما نعتها الديبلوماسي والمؤرخ جورج كينان – وكان صائبا - : "أصل كوارث القرن العشرين" ، أي: الحرب العالمية الأولى.

الكارثة الأخرى هي السذاجة الأمريكية والاعتقاد أن العالم الجديد سيظل بمنأى عن اضطرابات العالم القديم ومشكلاته. إذ مع غرق اوروبا في حروب الإخوة Fratricidal في أواخر صيف العام 1914 ، في الوقت الذي كانت فيه قناة بنما قد فتحت أمام حركة التجارة ، أوردت صحيفة النيويورك تايمز في افتتاحيتها ، بروح يملأها الاعتداد بالنفس : "أن المثل الاوروبية تحمل كل نذر الدمار والهمجية في وقت تقدم فيه المثل الأمريكية للعالم جهودا عظيمة لخدمة السلام والنزاهة والمنافسة الشريفة".

لكن في أقل من ثلاث سنوات من ذلك التاريخ ، سيزف أمريكي في باريس إلى العالم القديم خبرا يفيد بأن "أمريكا قد ضمت قواتها إلى قوات التحالف ، وإننا نضع أرواحنا وأموالنا تحت تصرفكم .. إننا نرهن أفئدتنا وشرفنا في سبيل كسب هذه الحرب . لا فاييت ! إننا هنا".

لقد بدأ القرن العشرون بكل ما في الكلمة من معنى – باستثناء المعنى التقويمي – في الأول من أغسطس 1914.

معيار تبادل الذهب

وقع الحرب العالمية الأولى

مع عدم كفاية الإيرادات الضريبية، علقت الحكومات قابلية التحويل عدة مرات في القرن 19. ومع ذلك، فقد جاء الاختبار الحقيقي أثناء الحرب العالمية الأولى، اختبار "فشلت فيه تماماً" حسب الاقتصادي ريتشارد ليپسي.[4]

إحلال الذهب المسبوك بدل الذهب المسبوك كمعيار

انتهى معيار الذهب المسكوك في المملكة المتحدة وبقية الامبراطورية البريطانية عند إندلاع الحرب العالمية الأولى. حلت أوراق الخزانة محل تداول الجنيهات الذهبية ونصف الجنيهات الذهبية. قانونياً، أُلغي معيار الذهب المسبوك. تم تنفيذ إنهاء معيار الذهب بنجاح بواسطة بنك إنگلترة عن طريق النداءات الوطنية التي تحث المواطنين على عدم استبدال الأوراق المالية بمسكوكات الذهب. كان هذا فقط عام 1925، عندما قامت بريطانيا لمعيار الذهب بالتزامن مع أستراليا وجنوب أفريقيا بإنهاء استخدام معيار الذهب رسمياً.

الكساد والحرب العالمية الثانية

الكساد الكبير

بعض المؤرخين الاقتصاديين، مثل باري أيتشنگرين، يلقون اللوم على معيار الذهب في العشرينيات لتسببه في الكساد الاقتصادي الذي بدأ عام 1929 واستمر لما يقارب العقد.[8] الالتزام بمعيار الذهب منع الاحتياط الفدرالي من زيادة الإمدادات المالية لتحفيز الاقتصاد، تمويل البنوك المتعسرة وتمويل العجز الحكومي الذي يمكن "يشغل مضخة" التوسع.

وفي 5 يونيو 1933 - الكونگرس الأمريكي يلغي استخدام الولايات المتحدة لـعيار الذهب بتفعيل قانون مشترك (48 Stat. 112) الذي ألغى حق الدائنين في المطالبة بالدفع بالذهب.https://www.google.com/url?sa=t&source=web&rct=j&url=https://soutelsha3b.com/2022/08/10/%25D9%2586%25D8%25B5%25D8%25A7%25D8%25A6%25D8%25AD-%25D9%2585%25D9%2587%25D9%2585%25D8%25A9-%25D8%25B9%25D9%2586%25D8%25AF-%25D8%25A7%25D9%2584%25D8%25A7%25D8%25B3%25D8%25AA%25D8%25AB%25D9%2585%25D8%25A7%25D8%25B1-%25D9%2581%25D9%258A-%25D8%25A7%25D9%2584%25D8%25B0%25D9%2587%25D8%25A8-%25D8%25A7%25D9%2584%25D9%2585%25D8%25B3/&ved=2ahUKEwjLy4bV78n7AhUPLewKHc7IA_EQFnoECDkQAQ&usg=AOvVaw1G7Puow5SiPmJVis9BMJle

بعيداً عن معيار الذهب، أصبحت الحكومات حرة في الانخراط في خلق النقود. قوض معيار الذهب مرونة السياسة النقدية للبنوك المركزية بالحد من قدرتها على توسيع الإمدادات المالية. في الولايات المتحدة، كان الاحتياط الفدرالي يتطلب حسب القانون إسترداد 40% من أوراقه المالية المطلوبة.[9] آخرون منهم رئيس الاحتياط الفدرالي بن برنانكه وملتون فريدمان حائز جائزة نوبل ألقيا باللوم على قوة وطول الكساد الكبير على الاحتياط الفدرالي، ويرجع ذلك بصفة أساسية لتشديد السياسات النقدية حتى بعد معيار الذهب.[10] ألقيا باللوم على الانكماش الاقتصادي الكبير في الولايات المتحدة عام 1937 على تشديد السياسة النقدية مما أدى لارتفاع تكلفة رأس المال، ضعف أسواق السندات المالية، تقليل صافي المساهمة الحكومية في الدخل، ضريبة أرباح غير موزعة وارتفاع تكاليف العمل.[11] وصلت الإمدادات المالية لذروتها في مارس 1937، وفي مايو 1938.[12]

عودة البريطانيون إلى معيار الذهب

جادل جون مينارد كينز ضد عودة معيار الذهب واقترح وضع القوة في النقود المطبوعة في أيدي البنك المملوك للقطاع الخاص في إنگلترة. حذر كينز من الضخم، قائلاً؛ "من خلال عملية التضخم المستمرة، قد تصادر ممتلكات الحكومة، سراً وبدون مراقبة، جزء هام من ثروة مواطنيها. بهذه الطريقة، لن تفقد الحكومة ممتلكاتها فقط، لكن سيتم مصادرتها تعسفياً؛ وفي الوقت الذي سيؤدي هذا إلى إفقار الكثيرين، فإنه سيثري البعض الآخر".[13]

بريتون وودز

بعد الحرب العالمية الثانية، نظام مشابه لمعيار الذهب ووصف أحياناً على أنه "معيار تبادل الذهب" تأسس بموجب اتفاقيات بريتون وودز. في إطار هذا النظام، ثبتت الكثير من البلدان أسعار الصرف المرتبطة بالدولار الأمريكي وتمكنت البنوك المركزية من مبادلة سنداتها الدولارية بالذهب على سعر صرف رسمي مقداره 35 دولار لكل اونصة؛ هذا الخيار كان غير متاح للشركات أو الأفراد. جميع العملات تم ربطها بالدولار مما جعلها ذات قيمة ثابتة مقابل الذهب.[4]

التنويعات

المزايا

العيوب

انظر أيضاً

الهيئات الدولية

مرئيات

| فورت نوكس، خزانة سبائك الذهب في الولايات المتحدة. |

الهامش

- ^ "FAQs | Investment | World Gold Council". Gold.org. Retrieved 2013-09-12.

- ^ Measuring worth

- ^ [1]

- ^ أ ب ت Lipsey 1975, pp. 683-702.

- ^ Bordo , Dittmar & Gavin 2003 "in a world with two capital goods, the one with the lower depreciation rate emerges as commodity money"

- ^ 610 BC Lydians of Asia Minor invent coinage; shortly afterward it spreads to Greek cities in Asia Minor, then Greek islands, then Greek mainland, then rest of world

- ^ جون س. جوردون (2008). إمبراطورية الثروة. القاهرة، مصر: سلسلة عالم المعرفة.

{{cite book}}: Cite has empty unknown parameter:|coauthors=(help) - ^ Eichengreen 1995, Preface.

- ^ American Economic Association (2000–2011). "The Elasticity of the Federal Reserve Note". The American Economic Review. ITHAKA. JSTOR 1807996.

- ^ "Remarks by Governor Ben S. Bernanke At the Conference to Honor Milton Friedman". The Federal Reserve Board. November 8, 2002. Retrieved December 24, 2011.

- ^ Friedman & Schwartz 1963, p. 543.

- ^ Friedman & Schwartz 1963, p. 544.

- ^ Keynes, John Maynard (1920). Economic Consequences of the Peace. New York: Harcourt, Brace and Rowe.

وصلات خارجية

- What is The Gold Standard? University of Iowa Center for International Finance and Development

- History of the Bank of England Bank of England

- 1933 Audio of FDR's Explanation of the Banking Crisis & Gold Confiscation

- Is the Gold Standard Still the Gold Standard among Monetary Systems? by Lawrence H. White Ph.D. Professor of Economic History

- The Case for a 100 Percent Gold Dollar by Murray N. Rothbard Ph.D. Professor Emeritus of Economics

- The Gold Bug Variations by Paul Krugman Ph.D. Professor of Economics

- Timeline: Gold's history as a currency standard

- "Chairman Ben Bernanke Lecture Series Part 1" Recorded live on March 20, 2012 10:35am MST at a class at George Washington University